業務委託契約書の印紙(2号7号不課税非課税文書)を詳細解説!

最終更新日:2024年4月26日

このページでは、業務委託契約書の印紙について、解説しております。

業務委託契約書では、収入印紙(以下「印紙」といいます)の貼付が必要な場合と不要な場合があります。

印紙の貼付が必要な場合として、第2号文書、第7号文書、第1号の1文書にあたる場合です。主としてこれらのことについて解説してまいります。

なお、「第1号の4文書(運送に関する契約書)」についても、業務委託契約書の一類型である請負契約の性質を有すると考えられますが、一般的な請負契約とは明確に分けて考えることができますので、ここでは対象外とさせていただきました。

このコンテンツは、情報量が非常に多いですので、以下に目次をご用意いたしました。

印紙を貼付する必要がある場合と不要な場合

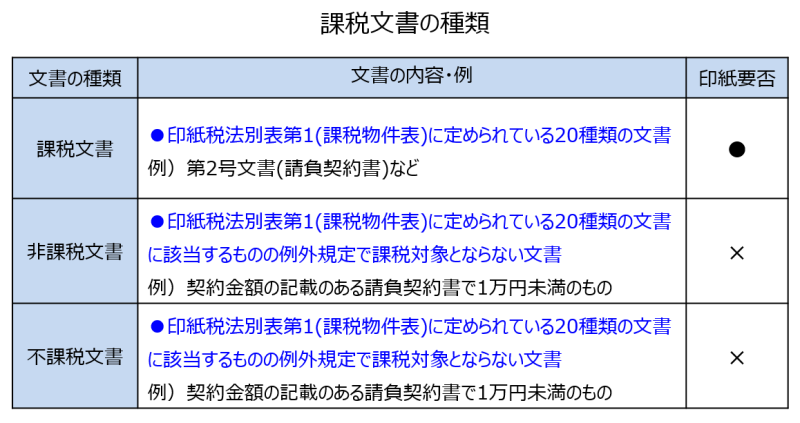

印紙の貼付が必要となるのは、印紙税法別表第一(課税物件表の課税物件欄)のいずれかに該当する課税文書です。

印紙の貼付が必要となるのは、印紙税法別表第一(課税物件表の課税物件欄)のいずれかに該当する課税文書です。

業務委託契約書では、第2号、第7号、第1号の1文書が主な課税文書となりますので、これらに該当すると、印紙の貼付が必要となります。

一方、課税文書に該当するものの、除外規定で課税対象とならない文書(非課税文書)や印紙税法別表第一(課税物件表の課税物件欄)のいずれにも該当しない文書(不課税文書)については、印紙税の課税対象外ですから、印紙の貼付が不要となります。

また、近年、契約書を「文書」として作成しないで、クラウドサインなどの電子契約で締結することが増えてきております。

電子契約では、契約書を「文書」として作成しません。そのため、電磁的記録により作成された電子契約については課税されませんので、印紙の貼付は必要ありません。

第2号文書

業務委託契約書は請負契約か委任契約のどちらかに該当することが多く、仕事を完成させる義務を負う請負契約に該当し、契約書に契約金額の記載があれば、「第2号文書(請負に関する契約書)」に該当することになります。

※どのような契約書が請負契約に該当するかは「請負契約書の例」でご説明しております。

ただし、業務委託契約書(請負契約か委任契約かにかかわらず)に、「無体財産権(特許権、実用新案権、商標権、意匠権、回路配置利用権、育成者権、商号及び著作権)の譲渡」について規定がある場合、「第1号の1文書(無体財産権の譲渡に関する契約書)」に該当することがあります。

また、委任契約に該当するのであれば、販売代理店契約書などの「販売の委託」や「無体財産権の譲渡」にかかる業務委託契約書等を除き、不課税文書となり、印紙の貼付は不要となります。

なお、請負契約と委任契約の詳細については、「請負と委任の違い」を参照してください。

請負と委任の違いを理解しておかなければ、印紙の貼付の必要性が判断できず、印紙税法違反の可能性が出てまいりますので、ご注意ください。

以下に、「第2号文書」の印紙税額について、印紙税法別表第一(課税物件表)から抜粋しましたので、参考にしてください。

請負に関する契約書

| 課税標準及び税率 | 1 契約金額の記載のある契約書 次に掲げる契約金額の区分に応じ、一通につき、次に掲げる税率とする。・・・課税物件 | |

|---|---|---|

| 百万円以下のもの | 二百円 | |

| 百万円を超え二百万円以下のもの | 四百円 | |

| 二百万円を超え三百万円以下のもの | 千円 | |

| 三百万円を超え五百万円以下のもの | 二千円 | |

| 五百万円を超え千万円以下のもの | 一万円 | |

| 千万円を超え五千万円以下のもの | 二万円 | |

| 五千万円を超え一億円以下のもの | 六万円 | |

| 一億円を超え五億円以下のもの | 十万円 | |

| 五億円を超え十億円以下のもの | 二十万円 | |

| 十億円を超え五十億円以下のもの | 四十万円 | |

| 五十億円を超えるもの | 六十万円 | |

| 2 契約金額の記載のない契約書 | 一通につき二百円 | |

| 非課税物件 | 1 契約金額の記載のある契約書(課税物件表の適用に関する通則3イの規定が適用されることによりこの号に掲げる文書となるものを除く。)のうち、当該契約金額が一万円未満のもの | |

第7号文書

3か月以上の契約期間があるなど、継続的な業務委託契約書(保守契約書など)や業務委託基本契約書で、請負の性質をもつものは、記載金額がなければ、「第7号文書(継続的取引の基本となる契約書)」に該当し、4,000円の印紙の貼付が必要となります。

※どのような契約書が請負契約に該当するかは「請負契約書の例」でご説明しております。

「第7号文書」とは、「業務委託基本契約書(請負)」「請負基本契約書」「売買基本契約書」「取引基本契約書」「販売店契約書」「販売代理店契約書」などが代表例ですが、印紙税法には、「特約店契約書、代理店契約書、銀行取引約定書その他の契約書で、特定の相手方との間に継続的に生ずる取引の基本となるもののうち、政令で定めるもの」と定められています。

ここでいう「政令で定めるもの」というのが非常に重要な要素で、令第26条第1号により、以下の5つの要件のすべてを満たす必要があります。

- 営業者の間における契約であること

- 売買、売買の委託、運送、運送取扱い又は請負のいずれかの取引に関する契約であること

- 2以上の取引を継続して行うための契約であること

- 2以上の取引に共通して適用される取引条件のうち目的物の種類、取扱数量、単価、対価の支払方法、債務不履行の場合の損害賠償の方法又は再販売価格のうちの1以上の事項を定める契約であること

- 電気又はガスの供給に関する契約でないこと

※「契約期間の記載のあるもののうち、当該契約期間が3か月以内であり、かつ、更新に関する定めのないもの」は「第7号文書」から除かれますので、注意が必要となります。

※個人の場合、医師、マッサージ師、弁護士、農林漁業に従事する者等、法人の場合、公益法人は、「営業者」に該当しません。

※業務委託基本契約書のうち、委任の性質をもつものは、販売代理店契約書などの「販売の委託」を除き、不課税文書となります。

また、請負基本契約書や業務委託基本契約書(請負)は、取引の基本となる事項を定めた契約であり、個別具体的な契約ではありませんから、これに基づいて、契約内容(業務内容や請負内容)、契約期間や契約金額を記載する個別契約を締結することになります。

個別契約は、「第2号文書」(※無体財産権の譲渡がある場合、「第1号の1文書」に該当することがあります)として、契約金額の記載に応じた印紙の貼付が必要となります。

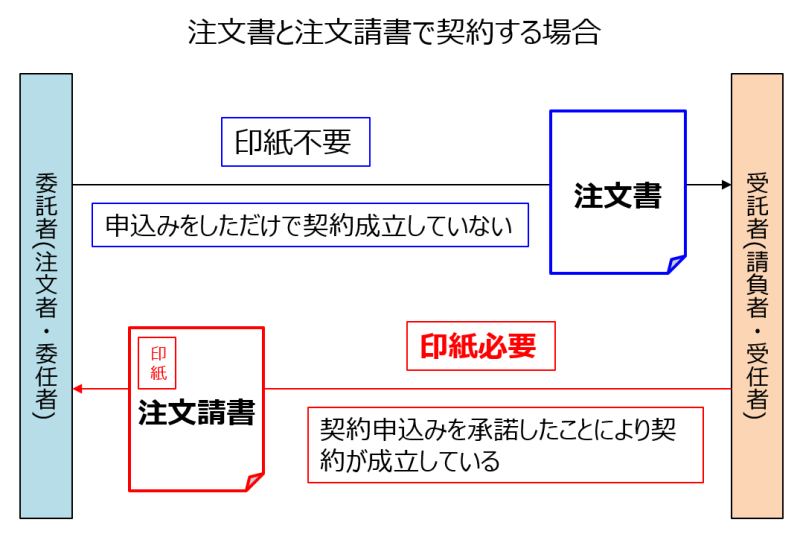

個別契約の場合、実務では、注文書と注文請書でのやり取りが多くみられます。

一般的には、契約を申し込んだという事実だけを記載した注文書は課税文書とならず、注文書の内容を承諾することによって契約が成立することになる注文請書は課税文書となります。そのため、注文請書にのみ印紙の貼付が必要となります。

サービス案内

- 契約書の作成を希望する方契約書作成サービス

- 契約書のリーガルチェックを希望する方契約書リーガルチェックサービス

- 契約書の定額チェックを希望する方契約書定額チェックサービス

継続性のある請負契約書(保守契約書)の印紙

営業者間において継続的に生じる保守契約書や清掃契約書などの「継続性のある請負契約書」については、開発や製造などの一時的(単発型)契約書と異なり、印紙税法上、「第2号文書」のみならず、「第7号文書」にも該当することとなります。

ただし、契約期間が3か月以内且つ自動更新のないものを除きます。

この場合、「継続性のある請負契約書」の最終的な所属は、「契約金額の記載」の有無で判断することになります(通則3のイ)。

「契約金額の記載」があれば、「第2号文書」となり、記載がなければ、「第7号文書」となります。

また、「契約金額の記載」の有無は、それに対する契約金額(契約期間と契約金額のいずれもが契約書上で明記されていることで、たとえば、月額の契約金額が5万円、契約期間が2年と記載されていて、契約書における契約金額が120万円と契約書上で明確なこと)を記載しているかどうかで判断します。

この規定で、「第2号文書」と判断された文書は、たとえ契約金額が1万円未満であっても、非課税文書とはならず、200円の印紙の貼付が必要となります。印紙税法別表第一の「第2号文書」の「非課税物件」欄に、その旨記載があるからです。

なお、この規定は、「継続性のある請負契約書」を変更する変更契約書を締結する場合にも適用されますので、注意が必要です。

どういうことかといいますと、「契約金額の記載」の有無により第2号文書と判断された原契約を変更契約書で変更する場合、契約期間と契約金額のいずれもが契約書上で明記されていなければ、第2号文書とは判断されません。

例えば、次年度の契約金額を変更することのみを変更契約書に規定しているケースですと、契約期間の規定がなく、「契約金額の記載」がないということになりますので、たとえ契約期間を変更しない場合でも、契約期間もあわせて記載しておくことで、「契約金額の記載」があり、第2号文書と判断されることになります。

このあたりは、非常に多くの方が誤解している部分でもありますので、ご注意ください。

ソフトウェア保守・システム保守契約書の印紙貼付の要否

ソフトウェア保守・システム保守契約書では、業務の内容により、印紙の貼付の扱いが以下のとおり異なっています。

(1)ソフトウェアの不明点・使用方法・技術的問題点に関する問い合わせへの電話電子メールによる回答

→準委任契約に該当し、印紙の貼付は不要です。

(2)マイナーバージョンアップ情報の提供(その後ユーザみずからバージョンアップ版の適用)

→情報提供契約に該当し、印紙の貼付は不要です。

(3)ソフトウェアのバグの修正(復旧義務を負う、いわゆる「仕事の完成義務を負う」もの)

→請負契約に該当し、「契約金額の記載」により、第2号文書か第7号文書に該当します。

保守など継続性のある請負契約の印紙は難解です。

間違った貼り方をすると印紙税法違反となります。

請負契約に該当すると

ここまで述べてきたとおり、業務委託契約書が「請負契約」に該当すると、概ね「非課税文書(課税文書に該当するものの、除外規定で課税対象とならない文書)」や「第1号の1文書(無体財産権の譲渡に関する契約書)」に該当する場合を除いて、「第2号文書」か「第7号文書」のどちらかに所属することになります。

※どのような契約書が「請負契約」に該当するかは「請負契約書の例」でご説明しております。

具体的には、以下の3つに分類されます。

- 単発の(一時的な)請負契約書:「第2号文書」

- 継続的な請負契約書(契約金額の記載あるもの):「第2号文書」

- 継続的な請負契約書(契約金額の記載ないもの):「第7号文書」

印紙税の課税対象とならない委任契約(販売代理店契約書などの「販売の委託」除く)と異なり、請負契約に該当すると、ほぼ課税対象となってきますので、注意が必要です。

委任契約に該当すると

業務委託契約書が「委任(準委任)契約」に該当すると、原則として、不課税文書となり、印紙の貼付は不要となります。

※どのような契約書が委任契約に該当するかは「委任契約の例」でご説明しております。

しかし、受託者から委託者に提出する成果物があり、業務委託契約書に、著作権などの無体財産権を譲渡する旨の記載を含む場合、「第1号の1文書(無体財産権の譲渡に関する契約書)」に該当することがあります。

つまり、以下のような条項があると、委任契約でも「第1号の1文書」となり、印紙の貼付が必要となります。

無体財産権を譲渡する場合の条項例

本契約に基づき提出された成果物にかかる著作権は、その提出をもって乙から甲に譲渡されるものとする。

委任契約に基づく成果物とは、仕事の完成責任を負わないもので、例えば、要件定義書やコンサルティングに付随して提出する資料などが挙げられます。

また、業務委託契約書が販売代理店契約書などの「販売の委託」に該当する場合、「委任契約」に含まれるのですが、これは、要件を満たすと、「第7号文書」に該当する可能性があり、この場合、4,000円の印紙の貼付が必要となります。

以上から、「委任契約」に該当したとしても、一律に印紙の貼付が不要とはなりません。

無体財産権の譲渡を含んでいる場合は「第1号の1文書」に、販売の委託に該当する場合は「第7号文書」に該当することになりますので、ご注意ください。

サービス案内

- 契約書の作成を希望する方契約書作成サービス

- 契約書のリーガルチェックを希望する方契約書リーガルチェックサービス

- 契約書の定額チェックを希望する方契約書定額チェックサービス

第1号の1文書

業務委託契約書に、無体財産権(特許権、実用新案権、商標権、意匠権、回路配置利用権、育成者権、商号及び著作権)の譲渡についての記載を含む場合、「第1号の1文書(無体財産権の譲渡に関する契約書)」に該当することがあります。

業務委託契約書の性質が請負契約である場合には、印紙税法上、「第1号の1文書」のみならず、「第2号文書」にも該当することになります。

この場合には、以下の基準で判断します。なお、国税庁のHPに公式な見解がございますので、国税庁HP「2以上の号に該当する文書の所属の決定」(5)(6)をご確認ください。

(1)業務委託契約書(請負契約)が「第1号の1文書」にも「第2号文書」にも該当する場合(通則3ロ)

(該当する課税文書の金額のみで印紙税額を算出できる)、「第2号文書」に該当し、印紙税額は200円となります。

- 業務委託契約書の頭書、契約要綱や条項において、以下の内容が規定されている場合、

「第1号の1文書」に該当し、印紙税額は400円となります。 - 報酬額:金250,000円(消費税等別)※報酬には、本業務により生じた著作権の譲渡にかかる対価を含むものとする。

(2) 業務委託契約書(請負契約)が「第1号の1文書」と「第2号文書」に該当する文書で、それぞれの課税事項ごとの契約金額を区分することができ、かつ、「第2号文書」についての契約金額が「第1号の1文書」についての契約金額を超える場合(通則3ロ但書)

- 業務委託契約書の頭書や条項において、以下の内容が規定されている場合

(該当する課税文書の金額のみで印紙税額を算出できる)

「第2号文書」に該当し、印紙税額は200円となります。 - 報酬額:金250,000円(消費税等別)

内訳)著作権譲渡にかかる対価:100,000円(消費税等別)

本業務実施にかかる報酬:150,000円(消費税等別)

また、この「第1号の1文書」に該当するかどうかは、原則として、請負契約の性質を有する業務委託契約書の場合が多いと考えますが、改正民法で、委任による成果(仕事の完成責任を負わないもの)も明記されておりますので、委任の性質のある業務委託契約書の場合でも、無体財産権(特許権、実用新案権、商標権、意匠権、回路配置利用権、育成者権、商号及び著作権)の譲渡にかかるものとなっている場合、「第1号の1文書」に該当します。

サービス案内

- 契約書の作成を希望する方契約書作成サービス

- 契約書のリーガルチェックを希望する方契約書リーガルチェックサービス

- 契約書の定額チェックを希望する方契約書定額チェックサービス

「非課税文書」と「不課税文書」の違い

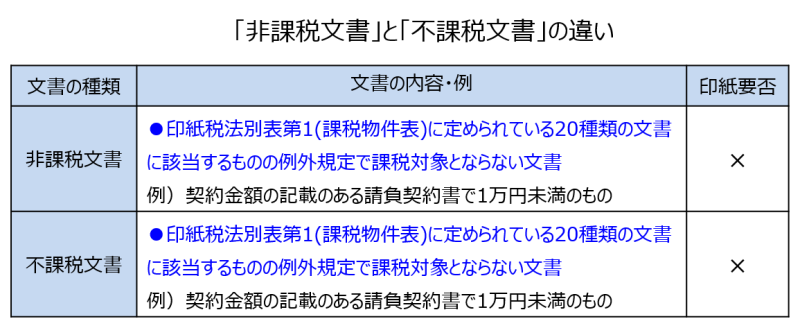

「非課税文書」と「不課税文書」は、どちらも印紙の貼付が不要ですが、その違いについては、以下のとおりです。

「非課税文書」とは、印紙税法別表第一(課税物件表の課税物件欄)のいずれかの号(課税文書)に該当するものの、除外規定で課税対象とならない文書をいいます(印紙税法第5条)。

「非課税文書」とは、印紙税法別表第一(課税物件表の課税物件欄)のいずれかの号(課税文書)に該当するものの、除外規定で課税対象とならない文書をいいます(印紙税法第5条)。

例えば、印紙税法別表第一の「第2号文書」に該当する契約書であっても、契約金額が1万円未満の場合、「非課税文書」に該当し(例外あり)、印紙の貼付は必要ありません。

「不課税文書」とは、印紙税法別表第一(課税物件表の課税物件欄)のいずれにも該当しない文書のことをいい、印紙税の課税対象外です。

業務委託契約書において、「不課税文書」の例は以下のとおりです。

不課税文書の例

- ソフトウェア保守契約書(Q&A回答、修正版の提供など)

- ソフトウェア使用許諾契約書

- ASPサービス契約書

- ハウジングサービス契約書、ホスティングサービス契約書

- 売買契約書(継続的取引でなく、一時的・単発のもの)

- 準委任契約書(事務処理を行う契約書)

- NDA(秘密保持契約書)

- 委任状

- 情報提供契約書

※上記につきましては、一般的な契約書について、タイトルのみで判別したものであり、具体的には文書の記載内容により異なる場合があります。

注文書と仮注文書

業務委託契約書を注文書・注文請書や仮注文書・仮注文請書で締結する場合にも、印紙の貼付が必要となる場合があります。

業務委託契約書を注文書・注文請書や仮注文書・仮注文請書で締結する場合にも、印紙の貼付が必要となる場合があります。

この場合も、通常の業務委託契約書で締結する場合と同様、課税文書に該当するかどうか(「第1号の1文書」、「第2号文書」、「第7号文書」に該当するか)で判断されますが、原則として、 注文書・注文請書のうち、注文書には印紙の貼付が必要ありませんが、注文請書には必要となります。注文請書は、契約が成立したことを証する書面になり得るからです。

※契約相手の作成した見積書などに基づく申込みであることが記載されている申込書は印紙の貼付が必要となります。

ただし、契約相手が別に承諾書など契約の成立を証する書面を作成することが記載されている場合、印紙の貼付は不要です。

また、仮注文書・仮注文請書(仮契約書含む)による締結でも、同様です。

確かに、仮注文書・仮注文請書は、あくまでも仮で、正式な契約書ではありませんが、印紙税は文書に対して課税されますので、仮注文書にも印紙の貼付が必要となりますから、注意が必要です。

なお、仮注文書・仮注文書による締結後、契約条件が調い、正式に契約書を締結する場合も、再度課税されることになります。

サービス案内

- 契約書の作成を希望する方契約書作成サービス

- 契約書のリーガルチェックを希望する方契約書リーガルチェックサービス

- 契約書の定額チェックを希望する方契約書定額チェックサービス

自動更新条項のある場合

継続的に生じる保守契約書や清掃契約書などの「継続性のある請負契約書」のうち、契約金額の記載のある契約書(「第2号文書」)について、自動更新条項を規定して締結した場合、自動更新後の契約金額は、印紙税を算定するにあたり考慮しません。

例えば、契約期間1年で、契約金額が年額20万円、自動更新後(2年目)の契約金額を150万円とした場合、自動更新後(2年目)の金額を算定根拠としたり、1年目の契約金額と合算したりすることはありませんので、記載金額20万円の「第2号文書」となります。

自動更新後については、あくまでも、自動延長した場合の条件ですから、最初の1年目の契約金額で算定するということになるのです。

契約金額を変更する変更契約書

1.変更前の契約書が作成されていることが明らかであり、変更金額が明らかである場合

- 変更前の契約金額を増加させる場合

- ① 平成○年○月○日付請負契約書の契約金額180万円を50万円増額すると記載したもの

- ② 平成○年○月○日付請負契約書の契約金額180万円を230万円に増額すると記載したもの

- ①②両方とも記載金額50万円の「第2号文書」

- 変更前の契約金額を減少させる場合

- 請負契約変更契約書に、平成○年○月○日付請負契約書の契約金額180万円を50万円減額すると記載したもの又は契約金額180万円を130万円に変更すると記載したもの

- 記載金額のない「第2号文書」。

- 請負契約変更契約書に、平成○年○月○日付請負契約書の契約金額180万円を50万円減額すると記載したもの又は契約金額180万円を130万円に変更すると記載したもの

2.上記1以外の場合

- 変更後の契約金額の記載がある場合

- ① 請負契約変更契約書に、当初の契約金額180万円を50万円増額(又は減額)すると記載したもの

- ② 当初の契約金額を230万円(又は130万円)に変更すると記載したもの

- 変更後の契約金額がその文書の記載金額となるので、①②両方とも記載金額230万円(又は130万円)の「第2号文書」。

- 変更金額のみが記載されている場合

- 請負契約変更契約書に、当初の契約金額を110万円増額(又は減額)すると記載したもの

- 変更金額がその文書の記載金額となるので、記載金額110万円の「第2号文書」(減額も同じ)。

- 請負契約変更契約書に、当初の契約金額を110万円増額(又は減額)すると記載したもの

※国税庁HP「印紙税の手引き」を参照。

印紙税を安くすることもできます。

お持ちの業務委託契約書をリーガルチェックします。お見積りは最短30分完全無料です。

国や地方公共団体と締結する場合

まず、国や地方公共団体が作成する場合、その契約書に印紙税は課税されません(印紙税法第5条第2号)。

例えば、民間企業が国や地方公共団体と契約書を締結する場合、民間企業が契約締結後に保存する契約書は、国や地方自治体が作成したものとみなされます(印紙税法第4条第5項)ので、印紙の貼付は不要ということになります。

一方で、国や地方自治体が契約締結後に保存する契約書は、民間企業が作成したものとみなされますので、民間企業が所定の印紙を貼付する必要があります。

このように、民間企業と国や地方公共団体が契約書を締結する場合、必ず、印紙の貼付された契約書を国や地方公共団体が保存するようにし、印紙の貼付されていない契約書を民間企業が保存するようにしないといけません。

なお、民間企業が国や地方公共団体と請負の性質を有する業務委託基本契約書を締結する場合、国や地方公共団体は、令26条第1号に定める「営業者」に該当しませんので、「第7号文書」とはなりません。ご注意ください。

印紙を貼付しなかった場合

契約は契約当事者の合意により成立しますので、印紙を貼付しなかったり、貼付し忘れた場合でも、契約の効力に特段影響はありませんが(契約自体は有効)、ペナルティとして過怠税を徴収され、結果、通常の印紙税額より多く納付する必要があります。

- 本来印紙を貼付すべき課税文書に印紙の貼付しなかった場合

→正規の印紙税額の3倍(納付しなかった印紙税額とその2倍に相当する金額との合計額)に相当する過怠税を徴収されます。 - 印紙を貼付し忘れた場合で、税務調査を受ける前に自主的に申告したとき

→正規の印紙税額の1.1倍に相当する過怠税を徴収されます。

サービス案内

- 契約書の作成を希望する方契約書作成サービス

- 契約書のリーガルチェックを希望する方契約書リーガルチェックサービス

- 契約書の定額チェックを希望する方契約書定額チェックサービス

消印

契約書に貼付した印紙には、契約書と印紙の彩紋とにかけ、判明に印紙を消さなければなりません(印紙税法第8条)。

これは、一度貼付した印紙の再利用を防止するためです。消印は、契約当事者のうち、1人がすればよく、全員でする必要はありません。

また、消印の方法については、印鑑であることが一般的ですが、署名でもOKとされていて、作成者、代理人、使用人、従業者のものとされています(印紙税法施行令第5条)。

上記のように、課税文書に印紙を貼付していても、消印をするのを忘れていた場合、ペナルティとして、本来貼付すべきであった印紙の金額と同額の過怠税を納付することになります(印紙税法第20条)。

仮に7号文書だとすると、消印をしていないばかりに、別に4,000円負担することになってしまいます。せっかく印紙を貼付している訳ですから、過怠税を支払うのはもったいないです。注意しましょう。

なお、印紙に消印をしない場合でも、これは印紙税法上の義務ですから、契約の効力に特段影響はありません。

よくある印紙の間違い

契約実務を長年経験して、これまで多くの方が業務委託契約書の印紙について、間違えているのを見てきました。

そのよくある間違いを以下にまとめました。

- 貼付しなければならないのに貼付していない。

- 本来の額より少なく貼付している(とりあえず200円貼っている)。

- 消印をしていない。

- 本来の額より多く貼付している(意外と多いです)。

- 貼付しなくていい契約書(「非課税文書」や「不課税文書」)に貼っている。

保守など継続性のある請負契約の印紙は難解です。

間違った貼り方をすると印紙税法違反となります。

業務委託契約書の印紙にお悩みの方へ

業務委託契約書の印紙に悩んでいる方は非常に多くいらっしゃいます。

印紙を貼付する必要があるのかないのか、いくらの印紙を貼付すればいいのかなど判断が難しいケースが多いのではないでしょうか。

実際、印紙を貼付する際に、これが正しいだろうと勘違いや思い込みをしていることが非常に多く、本来貼付すべき印紙税額と全然違ったりして、後で愕然とすることを多々経験してきました。

大企業同士でも、担当者が勘違いや思い込みをしていることがよくあります。

また、企業の大小にかかわらず、契約相手とのやり取りで、何度説明してもご納得いただけず、ご理解いただくのに非常に苦労した経験もあります。

税務監査で指摘を受け、後で高額な過怠金を請求されたり、社会的な信用を失うことがないように、最初から印紙税に精通した契約書の作成・リーガルチェックの専門家にご相談いただくのがベストだと思います。

ぜひご相談をお待ちしております。

こんなお悩みありませんか?

- そもそも印紙を貼付する必要があるのかわからない。

- 「第2号文書」とか「第7号文書」とかよくわからない。

- 契約書を変更する場合の貼付の方法がわからない。

- 印紙を節税する方法があれば知りたい。

- 保守契約の場合の貼付の方法がわからない。

すべて解決いたします!

ぜひ、ヒルトップに業務委託契約書の作成・チェックをご依頼ください。

ヒルトップでは、契約書作成サービスをご依頼いただいた場合、作成段階から、印紙税額を減額したり、そもそも納めなくていい方法をアドバイスさせていただきます(リスクバランスを勘案しながらとなります)し、契約書リーガルチェックサービスをご依頼いただいた場合、お持ちの契約書をリーガルチェックし、余分な印紙税額を減額することができるかもしれません。

税務署は、印紙貼付の要否や印紙税額を教えてはくれますが(一般的な相談でなく詳細に聞きたい場合、税務署に足を運び契約書を見せる必要があります)、どうしたら節税できるかは教えてくれません。

わからないまま印紙を貼付して、後日、税務調査で指摘を受け、過怠税を課されたりすると、余分に税金を納める必要が生じますし、ひいては、脱税行為をしている企業という情報が流れ、企業ブランドが低下し、社会的な信用を失ってしまうこともあるかもしれません。

そんなことにならないように、ぜひ、印紙税を見据えて最初から「豊富な企業法務経験による契約書作成・リーガルチェックの専門家」におまかせください。

※行政書士には、法律で守秘義務が課されていますので、秘密は厳守いたします。お気軽にご相談ください。